Após alguns anos desenvolvendo sua startup, motivações internas e externas levam o empreendedor a buscar a rota de M&A como a sua próxima estratégia. A partir dessa decisão, muitas dúvidas e receios costumam surgir, pois não é um processo tão trivial, exigindo bastante energia dedicada para fazer o deal acontecer. Em meio a tantas dúvidas, uma em comum surge em muitos empreendedores: devo fazer o M&A sozinho ou com o apoio de um advisor, o chamado assessor financeiro?

O fato é que há empreendedores que conseguem tocar todo o processo de venda da sua startup sem o apoio de um advisor, mas esses casos não são a maioria. O mais comum é contar com o apoio de um assessor financeiro especializado e com track record em M&A Tech, ou até mesmo dos seus investidores e/ou board.

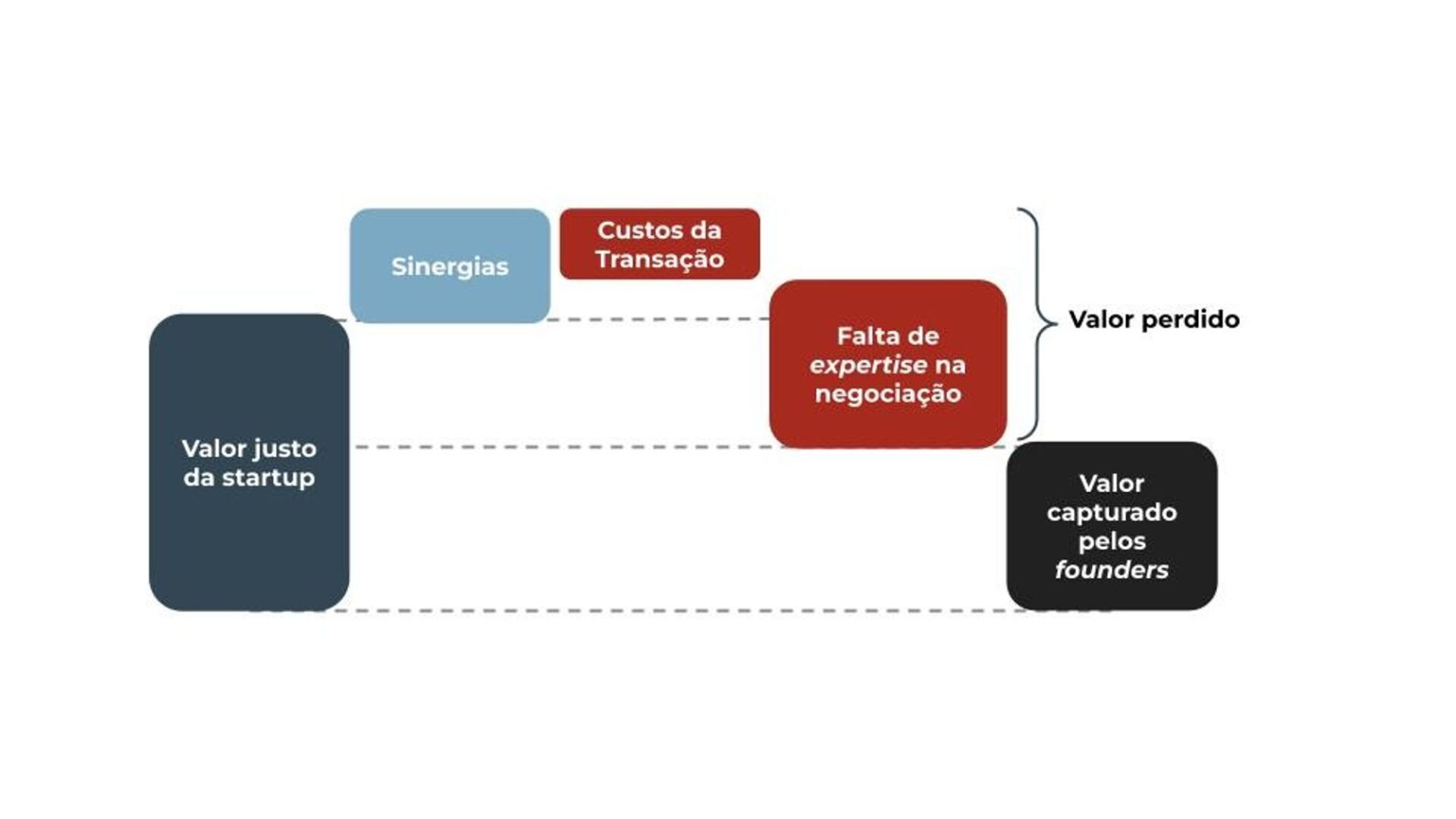

No processo de M&A há uma clara assimetria entre o empreendedor e o comprador. Enquanto o primeiro, se bem-sucedido, realizará uma ou até mais transações de M&A ao longo de sua jornada, o comprador, por sua vez, faz um volume muito superior de operações. Tal fato traz um considerável risco ao empreendedor de destruir valor ou de deixar dinheiro na mesa por falta de expertise e por inexperiência na condução do processo.

Além dos fatores negociais que permeiam a transação, conciliar o M&A com o dia a dia da operação é um verdadeiro desafio. Se mal conduzido, a transação pode ser um relevante desvio de atenção aos fundadores, impactando negativamente os resultados operacionais da startup, o que, no limite, pode não só destruir valor como até mesmo inviabilizar o fechamento da operação.

Valor perdido pelos founders por inexperiência na condução do exit

Diante deste contexto que o apoio de um advisor entra em cena de modo a contribuir na construção e execução de estratégias de liquidez para os founders. Um bom advisor atua como um grande facilitador do processo, garantindo melhores e mais produtivas interações entre as partes, possibilitando que o processo corra de maneira mais fluida e com menos fricções.

Outro ponto de destaque é que, com incentivos bem alinhados, um bom advisor contribui diretamente na maximização do valuation da startup e, também, garantindo a negociação dos termos-chave além do preço, como governança no pós-deal, período de permanência dos founders, metas adicionais ao preço pago, entre outros fatores.

Mais do que negociar uma proposta de M&A, um bom advisor é aquele que se envolve em diversas etapas, da preparação à integração. Uma outra vantagem prática é o apoio na elaboração de variados materiais que permeiam o deal, entre eles:

- Estudo de mercado e cadeia de valor: estudo das teses de rotas de saída, que visa responder para quem e por que a transação pode fazer sentido para diferentes players da cadeia de valor que a startup está inserida. Esse estudo é um grande guia para as demais ações.

- Hitlist: mapeamento dos potenciais compradores a partir das teses de saída.

- Blind Teaser: documento estratégico, onde não é revelado o nome da empresa, que é enviado aos potenciais compradores, abordando as informações-chave da startup de modo a despertar o interesse de outros possíveis parceiros.

- NDA (non-disclosure agreement): documento que é assinado entre as partes para garantir o sigilo e a confidencialidade das informações trocadas. Sinaliza um potencial interesse por parte do comprador.

- Modelo Financeiro: documento que reúne os principais aspectos financeiros, operacionais e premissas de crescimento do negócio, servindo de base para diferentes metodologias de valuation, como o fluxo de caixa descontado.

- CIM (confidential information memorandum): documento que detalha todas as informações estratégicas, financeiras, de mercado, do produto e time, com o objetivo de passar uma visão completa da operação para o potencial comprador.

Vale destacar que esses não são os únicos documentos que o advisor pode vir a elaborar, existem outros, como a process letter, desenho dos mecanismos de earn-out, entre outros.

Além de todo esse trabalho de setup dos materiais, o advisor exerce um papel-chave de apoio na tomada de decisões durante todo o deal. Muitas vezes, o founder é um ótimo líder, conhece toda a parte técnica de sua operação, porém, falta expertise para levar a negociação por um caminho em que ambas as partes se sintam confortáveis e, também, um equilíbrio entre a parte emocional e racional por trás do deal.

Por fim, caso a decisão de contratar um advisor seja tomada, é recomendado entender o que procurar em um, para que não haja uma experiência negativa e desalinhamento de expectativas. Segue algumas recomendações abaixo para fazer a melhor escolha:

- Busque um advisor que entenda você e suas necessidades, sua companhia e suas expectativas durante o M&A.

- Leve em consideração o track record. É fundamental entender se aquela firma tem sua reputação comprovada dentro do mercado.

- Procure entender quais são as experiências que o advisor possui no seu setor de atuação, bem como sua rede de contatos.

- Tenha certeza de que o advisor vai trabalhar para chegar no seu IAP (ideal acquirer profile), e não somente naquele player que é o mais fácil para ele.

- Busque aquele que te passa confiança e que você visualize como um parceiro muito além do deal. Afinal, é comum um processo de M&A durar entre 6 e 18 meses.

Um bom advisor pode ser crucial para o M&A bem-sucedido de sua startup, portanto, use o tempo que precise para avaliar quem possui o know-how necessário para buscar o exit que melhor atenda a você e seus sócios. No fim do dia, confiança e alinhamento de expectativas desde o dia zero são fatores que não devem ser subestimados.